Software e servizi digitali per la gestione del business di Aziende e Professionisti.

Decreti COVID “Cura Italia” e “Liquidità”: proroga adempimenti fiscali e contributivi

Tra le altre modifiche fiscali previste dal Governo per fronteggiare l’emergenza COVID19, le principali includono la sospensione di alcune scadenze di versamento fiscali e contributive e la proroga di adempimenti fiscali , in particolare per i mesi di marzo, aprile e maggio. Vediamo qui le principali novità.Al fine di fronteggiare l’emergenza economica connessa al COVID 19, il governo ha emanato i seguenti decreti legge :

1) D.L. “COVID-19”, n. 9 del 2 marzo 2020;

2) D.L. “Cura Italia”, n. 18 del 17 marzo 2020;

3) D.L. “Liquidità”, n. 23 dell’8 aprile 2020.

Con le seguenti circolari l’Agenzia delle Entrate ha fornito i primi chiarimenti in merito alle novità introdotte dai decreti suddetti:

– Circolare n. 8/E del 3 aprile 2020, a commento del D.L. “Cura Italia”;

– Circolare n. 9/E del 13 aprile 2020, a commento del D.L. “Liquidità”.

Proroga versamenti fiscali

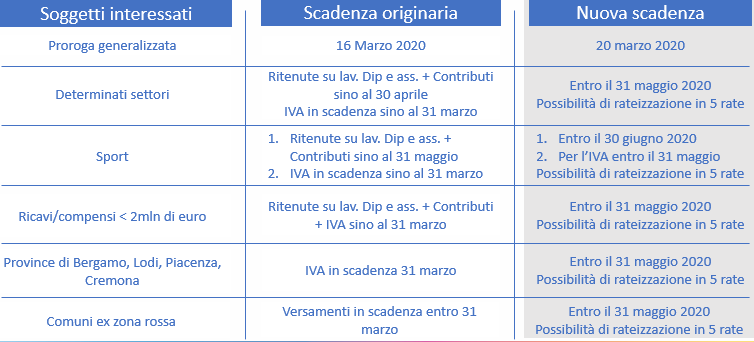

All’indomani dell’emergenza, il D.L. “Cura Italia” ha introdotto una proroga generalizzata per i versamenti originariamente in scadenza il 16 marzo (tra cui l’IVA) al 20 marzo, e proroghe “speciali” per i mesi di marzo e in alcuni casi aprile a seconda del settore di attività, del luogo di svolgimento dell’attività e dell’ammontare dei ricavi. Ecco una sintesi:

Settori di attività

Sono quelli specificati all’art.8 D.L. 9/2020 e all’art. 61 D.L. 18/2020, che fanno riferimento indicativamente ai codici Ateco più colpiti dall’emergenza, tra i quali rientrano i seguenti settori:

turistico-alberghiero, termale, trasporti passeggeri, ristorazione e bar, cultura (cinema, teatri), sport, istruzione, parchi divertimento, eventi (fiere/convegni), sale giochi e centri scommesse.

Al fine di chiarire le novità del Decreto Cura Italia, la Circolare n. 8/E del 3 aprile 2020 ha specificato che:

- in caso di imprese multi-attività, per godere della sospensione occorre fare riferimento all’attività prevalente

- in ipotesi di Gruppo IVA o di liquidazione IVA di Gruppo, al fine di godere della sospensione, è sufficiente che i soggetti appartenenti allo stesso Gruppo esercitino una o più delle attività tra quelle riconducibili a quelle previste dai commi 2 e 3 dell’articolo 61.

Soglia di ricavi

La soglia dei ricavi deve essere determinata tenendo conto delle proprie regole di determinazione del reddito d’impresa. Pertanto, i semplificati e i forfettari devono misurare i ricavi in base al principio di cassa. Invece i contribuenti in contabilità ordinaria dovranno applicare il principio di competenza. Per gli esercenti arti e professioni si deve fare riferimento ai compensi percepiti, cioè effettivamente incassati.

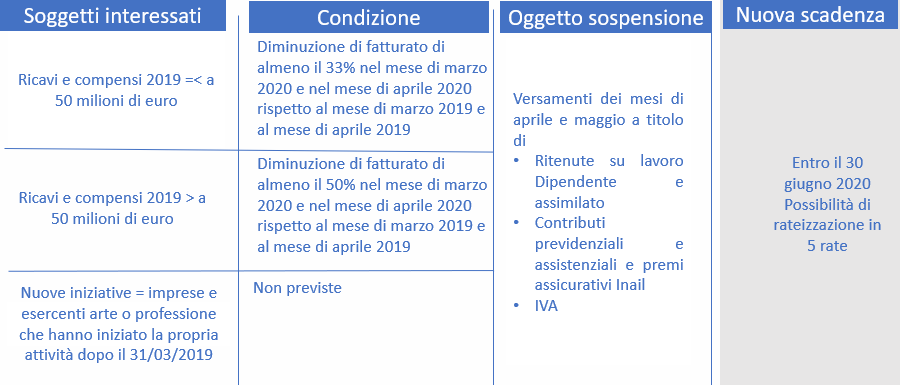

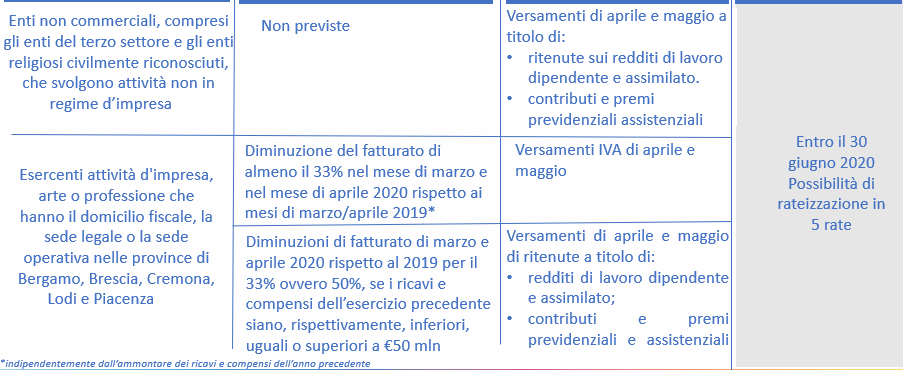

Il DL “Liquidità” ha ampliato la platea degli aventi diritto alla proroga dei versamenti fiscali a titolo di IVA, ritenute su redditi da lavoro dipendente e assimilato e contributi e premi assistenziali e previdenziali, per i mesi di aprile e maggio, lasciando inalterate le modifiche prevste dal D.L. Cura Italia per i mesi di marzo e aprile 2020.

Per la quasi generalità dei contribuenti, le condizioni per poter godere della sospensione dei versamenti, come si evidenzia nelle tabelle sotto-riportate, risultano:

- la soglia di ricavi e compensi conseguiti nel 2019

- la dimostrazione della riduzione di fatturato (IVA) entro o oltre una determinata soglia.

Il Decreto Liquidità conferma, per il mese di aprile 2020, le precedenti sospensioni disposte dai DL 9 (“Covid19”) e 18 (“Cura Italia”) del 2020, per le quali inoltre la ripresa della riscossione dei versamenti sospesi resta anch’essa disciplinata dal citato DL 18.

Versamenti acconti Irpef, Ires e Irap 2020

Non risultano, invece, prorogati i versamenti degli acconti di Irpef, Ires e Irap con scadenza a giugno e novembre 2020, per il periodo d’imposta successivo a quello in corso al 31 dicembre 2019 (primo e secondo acconto 2020.

Per i contribuenti che decidano di utilizzare per il calcolo degli acconti suddetti il metodo previsionale, è prevista la possibilità di non essere sanzionati qualora l’importo pagato a titolo di acconto non sia inferiore all’80% del dovuto sulla base della dichiarazione relativa al periodo di imposta in corso. In caso di carente o omesso versamento la Circolare n. 9/E precisa come sia sempre possibile il ricorso al ravvedimento operoso.

Rimessione in termini per i versamenti

Il “Decreto liquidità” ha previsto anche la rimessione in termini per tutti i versamenti nei confronti delle pubbliche amministrazioni con scadenza il 16 marzo 2020 che erano stati prorogati (solo fino) al 20 marzo 2020 dal decreto “Cura Italia”.

Se eseguiti entro il 16 aprile, non saranno dovuti né sanzioni, né interessi.

In questa previsione sono inclusi anche i versamenti di ritenute sui redditi di lavoro autonomo e tassa di vidimazione libri sociali ai quali era applicabile solo la proroga generalizzata (dal 16 marzo al 20 marzo).

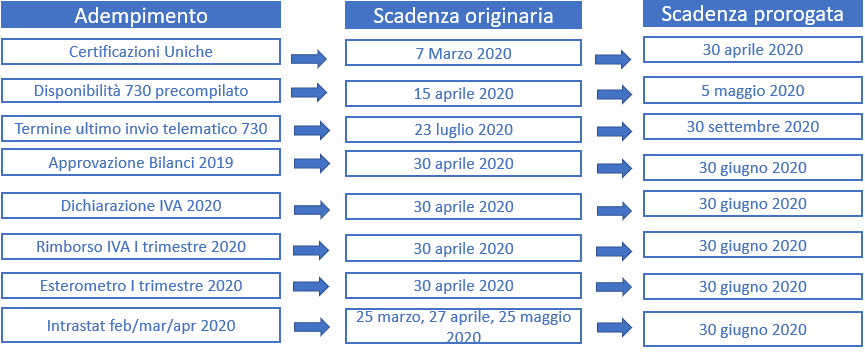

Proroga adempimenti fiscali

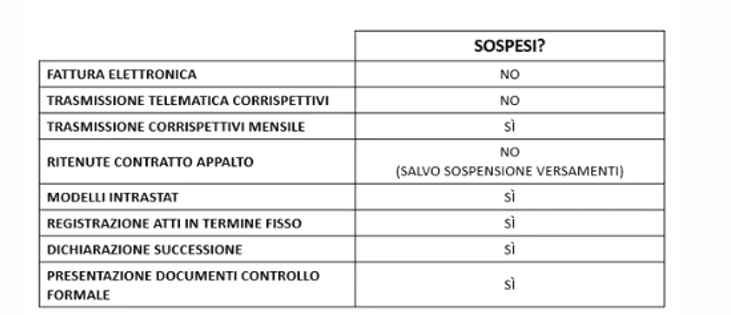

Gli adempimenti prorogati possono essere così rappresentati:

A ulteriore specifica della proroga delle scadenza, l’Agenzia delle Entrate nella Circolare n. 8/E ha specificato che se la sospensione vale anche per i seguenti obblighi:

Proroga sospensione facoltativa ritenute d’acconto fino a luglio 2020

- In caso di rapporti di commissione, di agenzia, di mediazione, di rappresentanza di commercio e di procacciamento d’affari, i percettori di redditi di lavoro autonomo e derivanti dalle provvigioni nel periodo compreso tra il 17 marzo 2020 (data di entrata in vigore del Dl n. 18 “Cura Italia”) e il 31 maggio 2020 (in luogo del precedente 31 marzo 2020) è stata prevista la possibilità di non effettuazione della ritenuta d’acconto da parte dei sostituti d’imposta,

a condizione che i percipienti sostituiti abbiano conseguito ricavi o compensi fino a 400.000 euro nel periodo d’imposta precedente e che nel mese precedente non abbiano sostenuto spese per prestazioni di lavoro dipendente o assimilato. - Le ritenute non operate dal sostituto saranno versate dal percipiente/sostituito in un’unica soluzione entro il 31 luglio 2020 (in luogo del 31 maggio 2020) o rateizzando fino a un massimo di 5 rate mensili di pari importo a decorrere dal mese di luglio 2020 (in luogo di maggio 2020), senza sanzioni e interessi e con apposito codice tributo di prossima istituzione.