Crisi d’Impresa: attualità degli indici di allerta dopo l’emergenza Covid

Come noto, il cosiddetto “Codice della Crisi d’Impresa e dell’Insolvenza” (D. Lgs n. 14 del 2019) ha introdotto obblighi a carico di imprese, organi di controllo, creditori pubblici qualificati, di monitoraggio di indicatori di crisi, al fine di prevenire un rischio di insolvenza.

Il “Decreto liquidità” ha prorogato la data di entrata in vigore degli obblighi contenuti nel Codice della Crisi al 1° settembre 2021, salvo alcuni, in vigore dal 16 marzo 2019, tra i quali si segnalano le norme che regolano i doveri posti carico dell’imprenditore di istituire un assetto organizzativo, amministrativo e contabile in funzione:

- della natura e dimensioni dell’impresa

- della tempestiva rilevazione della crisi dell’impresa e della perdita della continuità aziendale.

E’ ancora attuale parlare di Codice della Crisi e indici della crisi?

A nostro parere sì, per i seguenti motivi:

- per le disposizioni già in vigore

- per arrivare preparati al 1° settembre 2021

- per rilevare tempestivamente la crisi – che ora come non mai è un tema attuale a prescindere dagli obblighi di segnalazione all’OCRI – adottando con sollecitudine le misure più idonee a superarla, investendo quindi sul miglioramento della salute del business

- in quanto l’analisi di crisi proposta dal Consiglio Nazionale dei Dottori Commercialisti ed Esperti Contabili (in seguito CNDCEC) prevede l’elaborazione degli indici e indicatori molto noti e presenti in tutte le analisi di bilancio, che andrebbero monitorati con un check up costante, a prescindere dagli obblighi del Codice della Crisi

- perchè le soglie di indici individuate per identificare una situazione di crisi sono effettivamente molto alte e mettono al riparo da eventuali errori di valutazione. “Per evitare che dagli indici emergano falsi segnali di crisi, in sede di prima applicazione della norma, si è preferito adottare soglie degli indici tali da limitare le segnalazioni alle situazioni più critiche, minimizzando il numero di falsi positivi”. Così afferma il CNDCEC nella bozza di documento e aggiunge che “ Per valutare l’intensità del fenomeno dell’insolvenza nell’universo delle imprese italiane è stata condotta una disamina storica analizzando le imprese con bilanci pubblicati, avendo riguardo al verificarsi, nei 3 anni successivi, di uno dei seguenti eventi di default (dichiarazione di fallimento…)”.

Quali sono gli indici e indicatori della crisi da monitorare

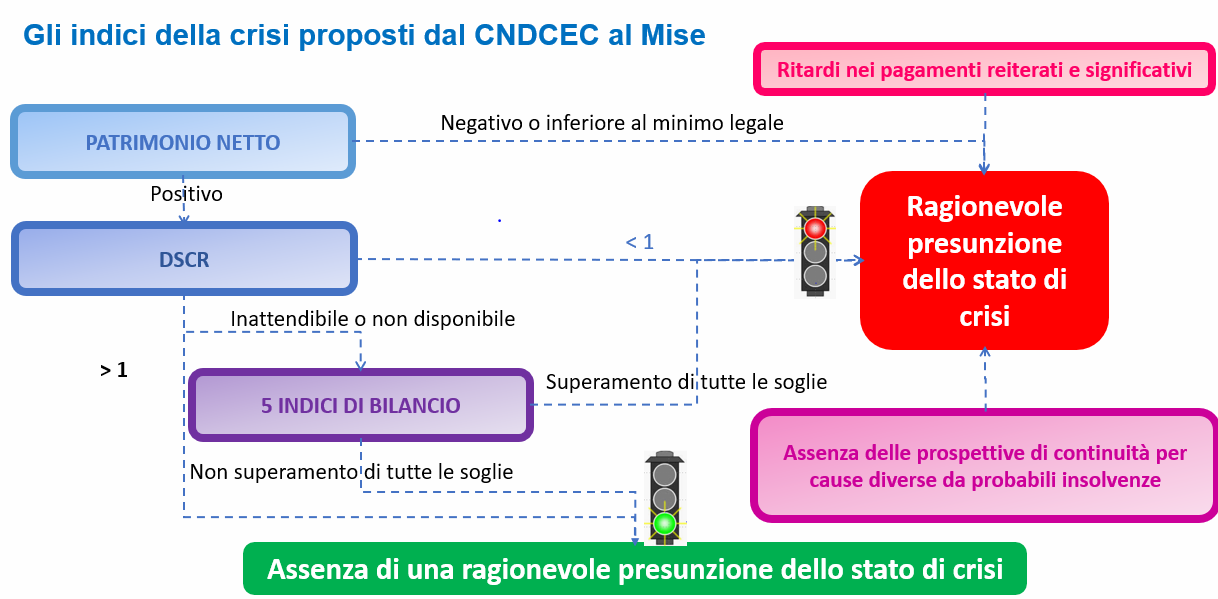

Il CNDCEC ha elaborato un documento in bozza “Crisi d’impresa – Gli indici dell’allerta”, individuando gli indici e indicatori della crisi d’impresa da monitorare.

- Patrimonio netto negativo o inferiore al minimo legale: tale indice si rileva direttamente dal totale della voce A del passivo dello stato patrimoniale a cui va sottratto l’importo dei crediti verso soci (lett. A attivo dello SP), eventuali dividendi deliberati e non ancora contabilizzati e la “Riserva per operazioni di copertura dei flussi finanziari attesi”.

- DSCR (Debt Service Coverage Ratio): è da calcolare in caso di Patrimonio netto positivo. Si tratta di un indicatore predittivo che riguarda la sostenibilità dei debiti per i 6 mesi successivi. L’indice non deve essere inferiore a 1. Qualora il DSCR risultasse non disponibile o non attendibile, andrebbe verificato l’eventuale superamento congiunto delle soglie per gli altri indici di settore qui sotto indicati.

Indici di settore:

- indice di sostenibilità degli oneri finanziari, in termini di rapporto tra gli oneri finanziari ed il fatturato. Valori elevati sono indice di possibili difficoltà nel far fronte all’indebitamento finanziario. Il parametro, secondo CNDCEC, non deve essere superiore a 1,5% – 3,8% nelle rispettive categorie settoriali

- indice di adeguatezza patrimoniale, in termini di rapporto tra patrimonio netto e debiti totali. Questo indicatore confronta i mezzi propri con quelli dei terzi portatori di interessi. Aziende strutturalmente indebitate presentano valori ridotti. La ratio di tale indicatore è che più l’impresa è capitalizzata con i mezzi propri e più è solida. L’indice è critico se è minore al parametro settoriale

- indice di liquidità, in termini di rapporto tra attività a breve termine e passivo a breve termine. Tale indice misura lo squilibrio all’interno del capitale circolante operativo. Il rapporto deve rientrare tra i valori soglia indicati dal CNDCEC, che variano dal 69,8% al 108%. Tanto minore è la percentuale, tanto minori sono i crediti esigibili nel breve termine, destinati a coprire i fornitori e altri debiti a breve

- indice di ritorno liquido dell’attivo, in termini di rapporto tra cash flow e attivo. Questo indice misura la capacità dell’impresa di produrre flussi di cassa in rapporto a quanto si è investito nell’attivo. Valori elevati sono indice di elevata redditività. Il rapporto indica il rendimento complessivo dell’investimento in termini di cassa generata. I valori soglia proposti variano da un minimo del 0,3% ad un massimo del 1,9%. L’indice risulta critico se è minore al parametro settoriale

- indice di indebitamento previdenziale e tributario, in termini di rapporto tra l’indebitamento previdenziale e tributario e l’attivo. Questo indicatore deve assumere un valore inferiore alle soglie che variano dal 2,9% al 14,6% nei vari settori.

In aggiunta a questo sistema di indici, il CNDCEC ha segnalato altri due indicatori ciascuno dei quali conduce alla ragionevole presunzione dello stato di crisi:

- ritardi nei pagamenti reiterati e significativi

- assenza delle prospettive di continuità per l’esercizio in corso per cause diverse da probabili insolvenza.